Köp nu, betala senare tillämpas på relationer mellan företag framstår som ett alternativ för att öka försäljningen utan att kompromissa med säljarens kassaflöde.

I denna modell förvärvar den juridiska personen kunden varor eller tjänster och installerar beloppet utan att använda ett kort. Under tiden, leverantören kan få kontanter genom en finansiell partner.

Kompletta plattformar som MOVA (Serasa Experian) levererar end-to-end infrastruktur: teknik, kreditanalys, fakturering och efterlevnad Integration via API eller White Label underlättar adoption och kassaupplevelse.

Följande guide förklarar när den här lösningen är vettig, hur den skiljer sig från kort eller kreditkort och vilka risker som kommer att kräva produkt-, ekonomisk och affärsmässig uppmärksamhet.

I ett nötskal: det är ett verktyg för att ge mer flexibilitet till köparen, förbättra säljarens förutsägbarhet och spåra marknadens digitala tillväxt.

Huvudlektioner

- Förstå dynamiken: PJ köper avbetalningar, säljaren får kontant.

- Utvärdera plattform: integration, kreditmotor och insamling.

- Jämför erfarenhet med kort och kreditkort.

- Uppmärksamhet på risk, data och efterlevnad.

- Fokusera på nyckeltal användbara för produkt- och ekonomiska beslut.

Vad är BNPL och varför modellen vinner mark i Brasilien

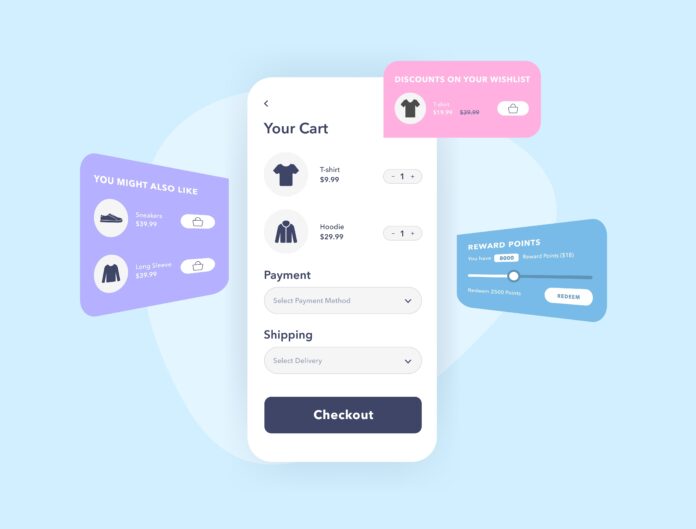

En digital avbetalningslösning tillåter företag att göra ett köp och installera betalning i tydliga förhållanden, direkt i kassan. Detta format underlättar köp med högre värde utan att vara beroende av kortgränsen.

Affärsdefinition och tillämpning

I praktiken erbjuder en leverantör delbetalning till PJ-kunden vid betalningstillfället Operationen är 100% digital och transparent: avbetalningar, avgifter och deadlines visas i slutförandeflödet.

Varför gå vidare med digital kassa och handel

Tillväxten av e-handel och konsolideringen av digital kassa gör detta medium attraktivt.Internationella studier visar 10% av adoption i specifika kategorier, vilket indikerar lokal potential.

Vad som ligger bakom den enkla upplevelsen

Medan resan verkar lätt, finns det en kredit operation med analys, beslut och insamling.Teknik och data balans godkännande och risk, vilket möjliggör större konvertering och mindre uttag i betalning.

| Aspekt | Integrerad utcheckning | Generisk avbetalning | Kommersiell påverkan |

|---|---|---|---|

| Transparens | Varning om avbetalningar och avgifter | Eftermarknadsinformation | Mindre friktion |

| Hastighet | Beslut på några sekunder | Manuell process | Mer konvertering |

| Räckvidd | Kunder utan kort | Det beror på traditionell kredit | Lås upp inköp |

BNPL B2B (Köp nu betala senare för företag) i praktiken: hur verksamheten fungerar

Den operativa processen inleds när köparen bekräftar betalningsmetoden och fyller i ett kort formulär Då utlöser plattformen en analys automatiserad med kreditmotor, levererar beslut i nästan realtid.

Steg för steg i kassan

PJ-klienten väljer avbetalningen, informerar om minsta data och får ett snabbt svar 100% online omdöme definierar gräns, antal delbetalningar och möjliga poster.

Vem betalar vem

I modellen med finansiell partner får säljaren kontanter (t. ex D+1) och kunden betalar i omgångar Detta lindrar säljarens flöde och överför risk till partnern.

Modeller & infrastruktur

Det finns två vägar: partner tar risk och betalar kontant; eller egen förvaltning, där företaget finansierar portföljen och tar betalt internt. Avvägningen innebär marginal, risk och operativ komplexitet.

| Artikel | Finansiell partner | Egen förvaltning |

|---|---|---|

| Risk | Förutsätter partner | Företag |

| Kvitto | Vid synen (D+1) | Paketerade enligt plånbok |

| Komplexitet | Låg | Hög |

| Infrastruktur | API /vit etikett | Komplett plattform och laddningslinjal |

Kritiska komponenter: förlikning, kontraktsformalisering, bedrägeribekämpning och kontinuerlig portföljövervakning Dessa lösningar gör att flödet av verksamheter kan fungera både digitalt och fysiskt.

BNPL B2B vs kreditkort, kreditkort och andra former av avbetalning

Erbjudandet om punktlig avbetalning vid köptillfället minskar beroendet av kort företag och förändrar betalningsupplevelsen.

Skillnader i gräns, byråkrati och erfarenhet

Avbetalningen kopplad till köpet förbrukar inte gräns göra kort kundens.Detta bevarar utgiftskapacitet för andra utgifter.

Redan den kreditkort det fungerar som en roterande linje: utgifterna summerar till fakturan och rotary kan generera ränta förhöjd.

Den traditionella krediten kräver vanligtvis fler dokument och förseningar i godkännandet, vilket ökar friktionen i försäljningen.

Kostnadsjämförelse: räntor, avgifter och straffavgifter

Många erbjudanden i kassan funktion avbetalning utan ränta till köparen; kostnaden visas som en avgift till säljaren.

När det finns en avgift för ränta, bör det vara transparent och jämföras med den totala kostnaden för kort eller kreditgivare.

| Aspekt | Paket vid kassan | Kreditkort | Traditionell borgenär |

|---|---|---|---|

| Begränsa påverkan | Förbrukar inte gräns | Förbrukar global gräns | Beror på kontrakt |

| Byråkrati | Lågt, snabbt beslut | Genomsnittligt, tidigare medlemskap | Hög, dokumentation |

| Kostnader för köparen | Ofta utan intresse | Högt roterande intresse | Rörlig ränta och avgifter |

| Operativ risk | Verföring till partnern eller egen ledning | Emittentrisk | Förvaringsrisk |

När det är mer meningsfullt att använda varje alternativ

Den punktliga avbetalningen anges för köp av större värde, När kunden behöver bevara kartongen eller släppa gräns göra kort.

O kort det fortsätter att vara effektivt för små och återkommande utgifter som redan är integrerade i företagets rutin.

Kredit kan vara fördelaktigt om säljaren har en mogen kreditstruktur och uppnår bättre räntor på lång sikt.

Rekommendation: simulera den totala kostnaden, ränta och risk för fallissemang per kundprofil och biljett innan du väljer alternativet.

Fördelar med BNPL för säljande företag och för PJ-kunder

Att lägga till en form av direkt avbetalning i kassan löser kontantbegränsningar och ökar köparens förtroende. Detta skapar ett praktiskt alternativ som minskar avhopp vid tidpunkten för färdigställandet.

Mindre övergivenhet och mer omvändelse

Mindre övergiven vagn: genom att erbjuda ett alternativ som bevarar kundens kontanter går konverteringsgraden upp. Fler valmöjligheter minska friktionen och påskynda beslutsfattandet.

Högre genomsnittlig biljett och högre värde försäljning

Avbetalningen tillåter större inköp io lagerbyte eller utrustning DO ökar biljetten och säljarens intäkter.

Framåtförsäljning, ta emot i sikte

När säljaren får fullt värde nästa dag förbättras kassaflödet Detta ökar förutsägbarheten, minskar behovet av rörelsekapital, och underlättar finansiell planering.

Intäktsgenerering och drift

Välstrukturerade avgifter genererar ny intäktskälla och kan subventionera kommersiella kampanjer.Om partnern tar över avgiften minskar säljaren kundreskontrakostnaderna och standardiserar kommunikationen.

- Den länkar till mätvärden: konvertering, biljett, DSO och intäkter.

- Förbättrar kundupplevelsen med låg friktion och snabbt godkännande.

Risker, utmaningar och hur man kan mildra fallissemang på BNPL B2B

Att bevilja kredit i försäljningsflödet kräver tydliga kontroller. analys konsekvent är den största risken standard, vilket urholkar marginal och kontanter.

Otillbörlighet och kreditpolicy

En bra policy sätter kriterier per segment, gränser av CNPJ och tecken på betalningsbeteende. Periodiska granskningar baserade på portföljens prestanda hjälper till att justera gränser och erbjudanden.

Fakturerings- och driftskostnader

När volymen växer minskar skalan enhetskostnaden; utan det kan driftskostnaden överträffa den kommersiella vinsten.

Reglering & efterlevnad

Beroende på formatet på produkt, kan det vara nödvändigt att formalisera kontrakt som CDC eller CCB och har kvalificerade partners Detta undviker juridiska och ryktesrisker.

Säkerhet, bedrägeribekämpning och data

Identitetsvalideringar, kontroller av Data och transaktionsövervakning minskar exponeringen för bedrägeri.Analytiska modeller balanserar godkännande och förlust, vilket gör att du kan segmentera kunder och justera prissättningen.

Praktiska åtgärder: börja med konservativa gränser, testa A/B-policyer, tillämpa proaktiva faktureringsregler, förneka när så är lämpligt och upprätthålla styrning med tydliga nyckeltal.

Hur man väljer en B2B BNPL-lösning: kriterier för leverantörsutvärdering

Att välja rätt partner kräver utvärdering av integration, risk och operativt stöd. Först, bekräfta implementeringstid, API-kvalitet och White Label-alternativ för att upprätthålla flödet av utcheckning existerande.

Kreditmotor: prioritera hastighet i beslutsfattande och modellering som använder flera signaler. Analytisk förmåga definierar balansen mellan godkännande och förluster.

Samlingsförvaltning: kontrollera fordringar automatisering, proaktiva kommunikationsregler och åldranderapporter. Detta minskar förseningar och interna kostnader.

Analysera modell partnerskap: vem tar risken, överför tidsfrister och förlikningsprocesser Kompletta plattformar (teknik, reglering och finansiella) tenderar att påskynda goliven.

Flexibilitet och nyckeltal

Leta efter erbjudanden med digital kredit, CDC/CCB, inköpsfinansiering och Pix avbetalning.Mångfalden av produkt bred räckvidd på marknaden.

- Viktiga nyckeltal: konvertering i kassan, godkännandegrad, genomsnittlig biljett, standard och inkrementella intäkter.

- Anpassa parametrar till allmänheten: Små och medelstora företag, medelstora eller stora, har olika profiler och säsongsvariationer.

Moduler och operativ resa för en BNPL-plattform från slut till ände

En komplett plattform orkestrerar från mottagarens register till förvaltningen av portföljen, med realtidsbeslut.

Onboarding av PJ-tagaren

Processen samlar in matrikeldata och risksignaler med minimal friktion. Viktiga fält och externa valideringar påskyndar konverteringen.

Automatiserad analys och beslutsfattande

Kombinationen av regler och poäng tillåter analys i sekunder. Plattformen definierar antal paket, behörighet och eventuellt inträde.

Formalisering och flöde av mottagandet

Elektroniska kontrakt och bevis registreras för revision.Säljaren kan få kontanter (t. ex. D+1), förbättra den ekonomiska planeringen.

Ta emot och ladda: automation och CRM

Proaktiva regler automatiserar påminnelser och förhandlingar.En CRM med en åldrande vision minskar kostnaderna och ökar återhämtningen.

- Skalbarhet: dynamiska gränser för bra betalare.

- Flexibilitet: segmenterade kampanjer via API/White Label.

- Styrning: loggar och avstämning som minskar omarbetningar mellan system.

Slutsats

Krediterbjudanden inbäddade i betalningsflödet minskar friktionen och göra inköp av högre värde mer lönsamma för företag och juridiska köpare.

I praktiken betalar kunden i omgångar medan säljaren kan få kontant genom en partner. Detta bevarar gränsen för kreditkort och ger förutsägbarhet till kassaflöde.

Mer än avbetalning är det en kreditverksamhet: riskpolicyer, riskanalys och Data, bedrägeribekämpning och fakturering definierar framgång eller förlust.

Innan anställning, kartmål (konvertering, biljett, kvitto), kundprofil och marginaler.Be om en demonstration, kör en pilot och övervaka godkännande och standard.

För dem som vill påskynda försäljningen och förenkla betalning, en end-to-end plattform (API/White Label) minskar implementeringstid och operativ komplexitet.överväg kontrollerade tester och tydliga mål innan skalning till hela verksamheten.